Ασπροι, γκρι, μαύροι κύκνοι: Τι μπορεί να φέρει τα επόμενα οικονομικά κραχ

Ασπροι, γκρι, μαύροι κύκνοι: Τι μπορεί να φέρει τα επόμενα οικονομικά κραχ

Το τελευταίο πρόσφατο σοκ στις παγκόσμιες αγορές και οικονομίες έφεραν οι τιτλοποιήσεις των ενυπόθηκων δανείων στις ΗΠΑ το 2007 και ακολούθησε η κρίση χρέους στην Ευρώπη το 2009.

Τότε, στο ελληνικό χρηματιστήριο ρευστοποιήθηκαν μετοχές αξίας περίπου 4 δισ. Ευρώ, ενώ έκλεισε το 2008 με ζημίες άνω του 60%, έχοντας χάσει 131 δισ. ευρώ από την αρχική κεφαλαιοποίηση τους έτους των 197 δισ. Ευρώ. Το αμερικανικό χρηματιστήριο κατά τη διάρκεια της κρίσης σημείωσε απώλειες άνω του 35% και τη λεγόμενη "Μαύρη Παρασκευή", στις 24 Οκτωβρίου 2008, σημειώθηκαν απώλειες 3,2 τρις δολαρίων στα χρηματιστήρια της Ευρώπης και Ασίας!

Τι είναι αυτό που θα μπορούσε να προκαλέσει το επόμενο χρηματοοικονομικό σοκ;

Αρκετοί αναλυτές αναφέρουν ότι το επόμενο κραχ έρχεται. Έχει σημειωθεί μεγάλη αύξηση των αξιών στα παγκόσμια χρηματιστήρια και ειδικά στις ΗΠΑ, “βλέποντας” μια μεγάλη φούσκα. Από τον Μάρτιο του 2009, όταν άρχισε η άνοδος του αμερικανικού χρηματιστηρίου, οι μετοχικές αξίες στις ΗΠΑ αυξήθηκαν περισσότερο από 15 τρισ. δολάρια και ο δείκτης S&P 500 έχει αυξηθεί κατά 193%, σύμφωνα με στοιχεία του Bloomberg. Ο S&P 500 έχει ενισχυθεί κατά 19% από τις αρχές του 2013 και ο Nasdaq κατά 30%, με τα ποσοστά αυτά να θυμίζουν περιόδους πριν το κραχ. Για παράδειγμα το 1987, ο δείκτης στη Wall Street κέρδισε πάνω από 30% έως τις 30 Αυγούστου και στη συνέχεια σημείωσε μια πτώση της τάξης του 36% από το υψηλό της 25ης Αυγούστου έως το χαμηλό του Οκτωβρίου.

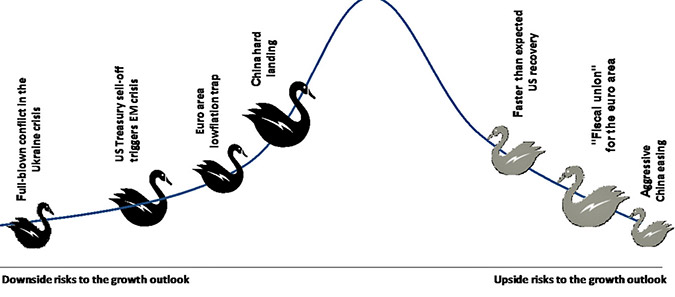

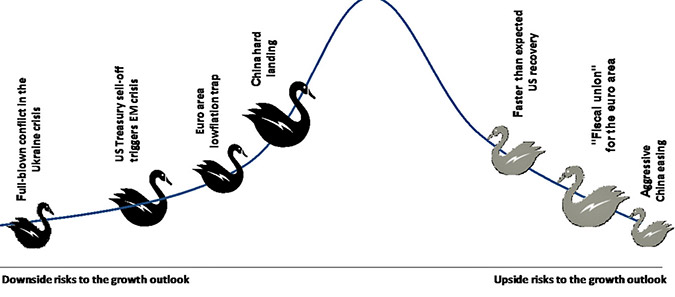

Οι μαύροι κύκνοι

Τι είναι αυτό που θα μπορούσε να προκαλέσει το επόμενο χρηματοοικονομικό σοκ;

Αρκετοί αναλυτές αναφέρουν ότι το επόμενο κραχ έρχεται. Έχει σημειωθεί μεγάλη αύξηση των αξιών στα παγκόσμια χρηματιστήρια και ειδικά στις ΗΠΑ, “βλέποντας” μια μεγάλη φούσκα. Από τον Μάρτιο του 2009, όταν άρχισε η άνοδος του αμερικανικού χρηματιστηρίου, οι μετοχικές αξίες στις ΗΠΑ αυξήθηκαν περισσότερο από 15 τρισ. δολάρια και ο δείκτης S&P 500 έχει αυξηθεί κατά 193%, σύμφωνα με στοιχεία του Bloomberg. Ο S&P 500 έχει ενισχυθεί κατά 19% από τις αρχές του 2013 και ο Nasdaq κατά 30%, με τα ποσοστά αυτά να θυμίζουν περιόδους πριν το κραχ. Για παράδειγμα το 1987, ο δείκτης στη Wall Street κέρδισε πάνω από 30% έως τις 30 Αυγούστου και στη συνέχεια σημείωσε μια πτώση της τάξης του 36% από το υψηλό της 25ης Αυγούστου έως το χαμηλό του Οκτωβρίου.

Οι μαύροι κύκνοι

Α.Κίνα

Η νούμερο ένα αιτία για τη νέα οικονομική κρίση είναι η Κίνα. Σύμφωνα και με τη Societe Generale, εκτιμά ότι είναι αυξημένες οι πιθανότητες να συμβεί μία απότομη προσγείωση της κινεζικής οικονομίας. Με δεδομένο, λοιπόν, ότι οι ΗΠΑ και η Ευρώπη έχουν αναιμική ανάκαμψη, μια ξαφνική επιβράδυνση στην Κίνα θα “χτυπήσει” γερά την παγκόσμια οικονομία. Η Κίνα είναι η δεύτερη μεγαλύτερη οικονομία του πλανήτη και αν υποχωρήσουν απότομα οι επενδύσεις και περιοριστεί το ΑΕΠ κατά 2 ποσοστιαίες μονάδες, τότε το παγκόσμιο ΑΕΠ θα περιοριστεί κατά 1 ποσοστιαία μονάδα. Αναλυτές εκτιμούν πως ο ετήσιος ρυθμός ανάπτυξης της κινεζικής οικονομίας ενδέχεται να επιβραδύνεται στο 7%, θέτοντας τον στόχο του Πεκίνου για ρυθμό 7,5% σε κίνδυνο, ενώ ειδικοί εκτιμούν ότι απαιτείται αύξησης της παραγωγής της τάξης του 9% για να επιτευχθεί ο στόχος του 7,5%.

Β. Ευρωζώνη και Γαλλία

Ένας ακόμα κύκνος είναι οι οικονομίες της Ευρωζώνης να γίνουν... Ιαπωνία. Δηλαδή, να πέσουν σε ένα φαύλο κύκλο ύφεσης και αποπληθωρισμού. Οι πολιτικοί ενώ έχουν καλλιεργήσει τις προσδοκίες για θετικές εκπλήξεις, υπάρχει ο κίνδυνος περαιτέρω απογοήτευσης και με την περιοχή να βρίσκεται ήδη σε μια παγίδα χαμηλού πληθωρισμού, το σενάριο αυτό είναι πολύ πιθανό. Η ρευστότητα που ξεκινά η ΕΚΤ για την Ευρώπη μπορεί να τροφοδοτήσει το καλό κλίμα στις αγορές, με μία μετακύλιση προς την περιφέρεια. Αλλά, αν αυτό δεν συνοδευτεί από καλά οικονομικά στοιχεία για τις χώρες, θετικά αποτελέσματα από τις εταιρείες και τα τεστ των τραπεζών δεν ικανοποιήσουν τότε η απογοήτευση θα είναι πολύ μεγάλη.

Έτσι, η μεγαλύτερη απειλή είναι απογοητευτικές επιδόσεις της Ευρωζώνης και η εμπιστοσύνη των επενδυτών εξασθενεί για άλλη μια φορά, με την υποχώρηση της εγχώριας ζήτησης να αποτυπώνεται στην πτώση του πληθωρισμού που είναι κοντά στο μηδέν και αρνητικός σε αρκετές χώρες.

Παράλληλα, τους αναλυτές τρομάζει η Γαλλία. Ο ρυθμός της γαλλικής λιτότητας είχε επιβραδυνθεί το 2014 σε σχέση με το 2013 και η μείωση της ανάπτυξης ήρθε ως αποτέλεσμα της μεγάλης αύξησης της φορολογίας και όχι ως αποτέλεσμα του περιορισμού των δαπανών. Η Γαλλία ποτέ δεν εφάρμοσε τις μειώσεις δημοσίων δαπανών που επιβλήθηκαν, ενώ δεν μπόρεσε να επιτύχει κανένα στόχο για το έλλειμμα. το 3,8% του ΑΕΠ το 2014 και στο 3% το 2015.

Όπως αναφέρει και η SocGen: μια μη πολιτική συμφωνία προς μια δημοσιονομική ένωση στην ευρωζώνη αντιπροσωπεύει το πιο σημαντικό ανοδικό ρίσκο (upside risk) στο τρέχον οικονομικό μας σενάριο. Από την άλλη, όπως αναφέρει, αν οι κυβερνήσεις της ευρωζώνης συμφωνήσουν σε ένα σχέδιο εισαγωγής ενός εκτεταμένου προγράμματος επενδύσεων στην Ε.Ε, ξεκινήσουν βαθιές διαρθρωτικές μεταρρυθμίσεις, χαλαρώσουν την δημοσιονομική λιτότητα και επιτρέψουν στην ΕΚΤ να στηρίξει περαιτέρω αυτές τις δράσεις με ένα μεγάλο πρόγραμμα αγοράς κρατικών ομολόγων βλέπουμε πιθανή μια αύξηση της ανάπτυξης στην ευρωζώνη κατά 1,5 ποσοστιαία μονάδα το χρόνο την επόμενη δεκαετία.

Γ. Ο εθισμός του “δώσε χρήμα στις αγορές”

Τρίτη απειλή είναι η αύξηση των επιτοκίων από τη Fed την προσεχή άνοιξη και αυτό θα φέρει ένα νέο sell off στις αγορές των αναδυόμενων οικονομιών, αλλά και στα αμερικανικά ομόλογα. Αλλά, οι αναλυτές αναφέρουν ότι ο εθισμός των επενδυτών στην ποσοτική χαλάρωση των κεντρικών τραπεζών μπορεί να αποδειχθεί η νέα κρυφή πληγή. Μπορεί το πρόγραμμα να έχει αυξήσεις τις επενδύσεις και να έχει αυξήσει τη ρευστότητα, είναι όμως μεθοδευμένο. Πρώτον, η Fed οδεύει προς την ολοκλήρωση της στήριξης στην αμερικανική οικονομία μεταξύ Οκτωβρίου-Δεκεμβρίου του τρέχοντος έτους. Μετά θα αλλάξουν όλα. Η Fed κατάφερε να μειώσει τη μεταβλητότητα στην αγορά ομολόγων, η οποία κυμαινόταν μεταξύ 6%-8% ενώ τώρα είναι κάτω από το 3%. Στον S&P 500 ήταν μεταξύ 18%-20% και τώρα είναι κάτω από 12%. Η αμερικανική χρηματιστηριακή αγορά έχει σχεδόν τριπλασιάσει την αξία της μέσα σε πέντε χρόνια. Έτσι, μπορεί να σηματοδοτεί μια κρίσιμη καμπή και υπάρχει ο κίνδυνος πιθανών αποσταθεροποιητικών διορθώσεων. Έτσι, οι αμερικανικές τράπεζες ίσως δεν μπορούν να δανείσουν στον απαραίτητο βαθμό και αυτό κρύβει μία ανησυχία, τα οποία εκφράζουν τόσο αναλυτές όσο και μέλη της Fed.. Οι αναλυτές αναφέρουν ότι κυριαρχεί αυτή που θέλει την αμερικανική ανάπτυξη να επιδεινώνεται μετά την αποχώρηση της Fed.

Δ. Ρωσία

Απειλή για την παγκόσμια οικονομία είναι και ένας μεγάλος “καυγάς” ανάμεσα σε Ρωσία και Δύση, λόγω της Ουκρανίας, το οποίο θα εξελιχθεί σε έναν οικονομικό πόλεμο. Ήδη, βλέπουμε ότι οι ένταση συνεχίζεται και οι ισορροπίες είναι λεπτές. Σύμφωνα με το ινστιτούτο Bruegel μόνο για το κομμάτι της Ενέργειας το κόστος για την Ευρώπη κυμαίνεται από 3 δισ. έως 15 δισ. Ευρω, σε περίπτωση που υπήρχε πλήρης διακοπή της ροής του ρωσικού αερίου. Παράλληλα, η Ρωσία παραμένει μια σημαντική αγορά εξαγωγών, με τις εξαγωγές να διαμορφώνονται σε 3,185 δισ. ευρώ το 2013, και είναι ο δεύτερος μεγαλύτερος προορισμός. Οι παράπλευρες απώλειες είναι η παύση των επενδύσεων των Ρώσων μεγιστάνων στις αγορές της Ευρώπης και στο real estate. Όλα αυτά θα ζημιώσουν σημαντικά το ευρωπαϊκό ΑΕΠ.

Ε. Κυβερνοεπίθεση

Δεν είναι αστείο, αλλά το επόμενο μεγάλο σοκ μπορεί να το προκαλέσει μία.... κυβερνοεπίθεση. Σύμφωνα με τον οργανισμό IOSCO (International Organization of Securities Commissions) αυτό που οι επενδυτές δεν θέλουν να φαντάζονται είναι κάτι παρόμοιο με αυτό που συμβαίνει σε μεγάλους financial παίκτες ή σε μεγάλες τράπεζες που κρατούν τα χρήματά τους. Αλλά πραγματικά, αυτό είναι που θα αποτελέσει το επόμενο μεγάλο επόμενο μαύρο κύκνο! Όπως αναφέρει, η λίστα με τις εταιρείες που δέχονται επιθέσεις από τον κυβερνοχώρο, αυξάνεται μέρα με την ημέρα και μπορεί το επόμενο χτύπημα να σημαίνει να εξαφανιστούν τρισ. Δολάρια από τις αγορές!

Η νούμερο ένα αιτία για τη νέα οικονομική κρίση είναι η Κίνα. Σύμφωνα και με τη Societe Generale, εκτιμά ότι είναι αυξημένες οι πιθανότητες να συμβεί μία απότομη προσγείωση της κινεζικής οικονομίας. Με δεδομένο, λοιπόν, ότι οι ΗΠΑ και η Ευρώπη έχουν αναιμική ανάκαμψη, μια ξαφνική επιβράδυνση στην Κίνα θα “χτυπήσει” γερά την παγκόσμια οικονομία. Η Κίνα είναι η δεύτερη μεγαλύτερη οικονομία του πλανήτη και αν υποχωρήσουν απότομα οι επενδύσεις και περιοριστεί το ΑΕΠ κατά 2 ποσοστιαίες μονάδες, τότε το παγκόσμιο ΑΕΠ θα περιοριστεί κατά 1 ποσοστιαία μονάδα. Αναλυτές εκτιμούν πως ο ετήσιος ρυθμός ανάπτυξης της κινεζικής οικονομίας ενδέχεται να επιβραδύνεται στο 7%, θέτοντας τον στόχο του Πεκίνου για ρυθμό 7,5% σε κίνδυνο, ενώ ειδικοί εκτιμούν ότι απαιτείται αύξησης της παραγωγής της τάξης του 9% για να επιτευχθεί ο στόχος του 7,5%.

Β. Ευρωζώνη και Γαλλία

Ένας ακόμα κύκνος είναι οι οικονομίες της Ευρωζώνης να γίνουν... Ιαπωνία. Δηλαδή, να πέσουν σε ένα φαύλο κύκλο ύφεσης και αποπληθωρισμού. Οι πολιτικοί ενώ έχουν καλλιεργήσει τις προσδοκίες για θετικές εκπλήξεις, υπάρχει ο κίνδυνος περαιτέρω απογοήτευσης και με την περιοχή να βρίσκεται ήδη σε μια παγίδα χαμηλού πληθωρισμού, το σενάριο αυτό είναι πολύ πιθανό. Η ρευστότητα που ξεκινά η ΕΚΤ για την Ευρώπη μπορεί να τροφοδοτήσει το καλό κλίμα στις αγορές, με μία μετακύλιση προς την περιφέρεια. Αλλά, αν αυτό δεν συνοδευτεί από καλά οικονομικά στοιχεία για τις χώρες, θετικά αποτελέσματα από τις εταιρείες και τα τεστ των τραπεζών δεν ικανοποιήσουν τότε η απογοήτευση θα είναι πολύ μεγάλη.

Έτσι, η μεγαλύτερη απειλή είναι απογοητευτικές επιδόσεις της Ευρωζώνης και η εμπιστοσύνη των επενδυτών εξασθενεί για άλλη μια φορά, με την υποχώρηση της εγχώριας ζήτησης να αποτυπώνεται στην πτώση του πληθωρισμού που είναι κοντά στο μηδέν και αρνητικός σε αρκετές χώρες.

Παράλληλα, τους αναλυτές τρομάζει η Γαλλία. Ο ρυθμός της γαλλικής λιτότητας είχε επιβραδυνθεί το 2014 σε σχέση με το 2013 και η μείωση της ανάπτυξης ήρθε ως αποτέλεσμα της μεγάλης αύξησης της φορολογίας και όχι ως αποτέλεσμα του περιορισμού των δαπανών. Η Γαλλία ποτέ δεν εφάρμοσε τις μειώσεις δημοσίων δαπανών που επιβλήθηκαν, ενώ δεν μπόρεσε να επιτύχει κανένα στόχο για το έλλειμμα. το 3,8% του ΑΕΠ το 2014 και στο 3% το 2015.

Όπως αναφέρει και η SocGen: μια μη πολιτική συμφωνία προς μια δημοσιονομική ένωση στην ευρωζώνη αντιπροσωπεύει το πιο σημαντικό ανοδικό ρίσκο (upside risk) στο τρέχον οικονομικό μας σενάριο. Από την άλλη, όπως αναφέρει, αν οι κυβερνήσεις της ευρωζώνης συμφωνήσουν σε ένα σχέδιο εισαγωγής ενός εκτεταμένου προγράμματος επενδύσεων στην Ε.Ε, ξεκινήσουν βαθιές διαρθρωτικές μεταρρυθμίσεις, χαλαρώσουν την δημοσιονομική λιτότητα και επιτρέψουν στην ΕΚΤ να στηρίξει περαιτέρω αυτές τις δράσεις με ένα μεγάλο πρόγραμμα αγοράς κρατικών ομολόγων βλέπουμε πιθανή μια αύξηση της ανάπτυξης στην ευρωζώνη κατά 1,5 ποσοστιαία μονάδα το χρόνο την επόμενη δεκαετία.

Γ. Ο εθισμός του “δώσε χρήμα στις αγορές”

Τρίτη απειλή είναι η αύξηση των επιτοκίων από τη Fed την προσεχή άνοιξη και αυτό θα φέρει ένα νέο sell off στις αγορές των αναδυόμενων οικονομιών, αλλά και στα αμερικανικά ομόλογα. Αλλά, οι αναλυτές αναφέρουν ότι ο εθισμός των επενδυτών στην ποσοτική χαλάρωση των κεντρικών τραπεζών μπορεί να αποδειχθεί η νέα κρυφή πληγή. Μπορεί το πρόγραμμα να έχει αυξήσεις τις επενδύσεις και να έχει αυξήσει τη ρευστότητα, είναι όμως μεθοδευμένο. Πρώτον, η Fed οδεύει προς την ολοκλήρωση της στήριξης στην αμερικανική οικονομία μεταξύ Οκτωβρίου-Δεκεμβρίου του τρέχοντος έτους. Μετά θα αλλάξουν όλα. Η Fed κατάφερε να μειώσει τη μεταβλητότητα στην αγορά ομολόγων, η οποία κυμαινόταν μεταξύ 6%-8% ενώ τώρα είναι κάτω από το 3%. Στον S&P 500 ήταν μεταξύ 18%-20% και τώρα είναι κάτω από 12%. Η αμερικανική χρηματιστηριακή αγορά έχει σχεδόν τριπλασιάσει την αξία της μέσα σε πέντε χρόνια. Έτσι, μπορεί να σηματοδοτεί μια κρίσιμη καμπή και υπάρχει ο κίνδυνος πιθανών αποσταθεροποιητικών διορθώσεων. Έτσι, οι αμερικανικές τράπεζες ίσως δεν μπορούν να δανείσουν στον απαραίτητο βαθμό και αυτό κρύβει μία ανησυχία, τα οποία εκφράζουν τόσο αναλυτές όσο και μέλη της Fed.. Οι αναλυτές αναφέρουν ότι κυριαρχεί αυτή που θέλει την αμερικανική ανάπτυξη να επιδεινώνεται μετά την αποχώρηση της Fed.

Δ. Ρωσία

Απειλή για την παγκόσμια οικονομία είναι και ένας μεγάλος “καυγάς” ανάμεσα σε Ρωσία και Δύση, λόγω της Ουκρανίας, το οποίο θα εξελιχθεί σε έναν οικονομικό πόλεμο. Ήδη, βλέπουμε ότι οι ένταση συνεχίζεται και οι ισορροπίες είναι λεπτές. Σύμφωνα με το ινστιτούτο Bruegel μόνο για το κομμάτι της Ενέργειας το κόστος για την Ευρώπη κυμαίνεται από 3 δισ. έως 15 δισ. Ευρω, σε περίπτωση που υπήρχε πλήρης διακοπή της ροής του ρωσικού αερίου. Παράλληλα, η Ρωσία παραμένει μια σημαντική αγορά εξαγωγών, με τις εξαγωγές να διαμορφώνονται σε 3,185 δισ. ευρώ το 2013, και είναι ο δεύτερος μεγαλύτερος προορισμός. Οι παράπλευρες απώλειες είναι η παύση των επενδύσεων των Ρώσων μεγιστάνων στις αγορές της Ευρώπης και στο real estate. Όλα αυτά θα ζημιώσουν σημαντικά το ευρωπαϊκό ΑΕΠ.

Ε. Κυβερνοεπίθεση

Δεν είναι αστείο, αλλά το επόμενο μεγάλο σοκ μπορεί να το προκαλέσει μία.... κυβερνοεπίθεση. Σύμφωνα με τον οργανισμό IOSCO (International Organization of Securities Commissions) αυτό που οι επενδυτές δεν θέλουν να φαντάζονται είναι κάτι παρόμοιο με αυτό που συμβαίνει σε μεγάλους financial παίκτες ή σε μεγάλες τράπεζες που κρατούν τα χρήματά τους. Αλλά πραγματικά, αυτό είναι που θα αποτελέσει το επόμενο μεγάλο επόμενο μαύρο κύκνο! Όπως αναφέρει, η λίστα με τις εταιρείες που δέχονται επιθέσεις από τον κυβερνοχώρο, αυξάνεται μέρα με την ημέρα και μπορεί το επόμενο χτύπημα να σημαίνει να εξαφανιστούν τρισ. Δολάρια από τις αγορές!

Ακολουθήστε το protothema.gr στο Google News και μάθετε πρώτοι όλες τις ειδήσεις

Δείτε όλες τις τελευταίες Ειδήσεις από την Ελλάδα και τον Κόσμο, τη στιγμή που συμβαίνουν, στο Protothema.gr

Δείτε όλες τις τελευταίες Ειδήσεις από την Ελλάδα και τον Κόσμο, τη στιγμή που συμβαίνουν, στο Protothema.gr

ΡΟΗ ΕΙΔΗΣΕΩΝ

Ειδήσεις

Δημοφιλή

Σχολιασμένα