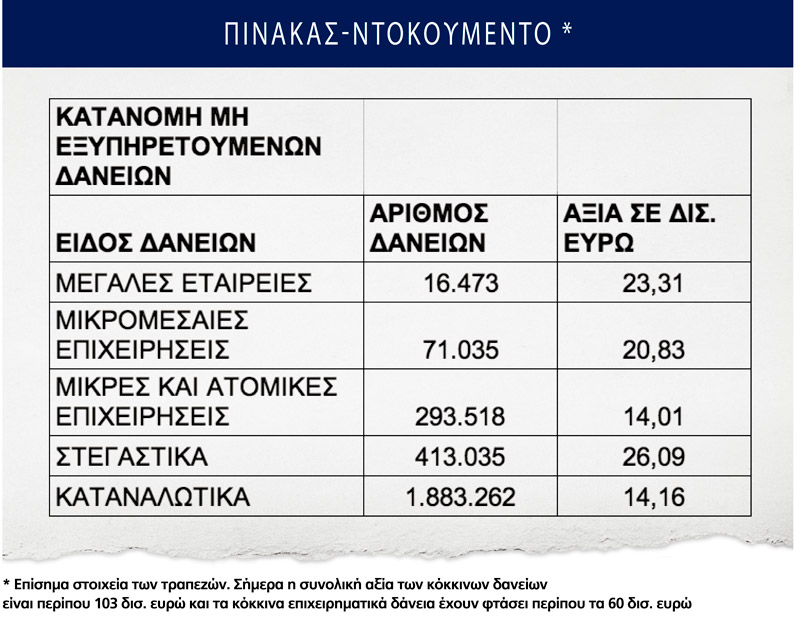

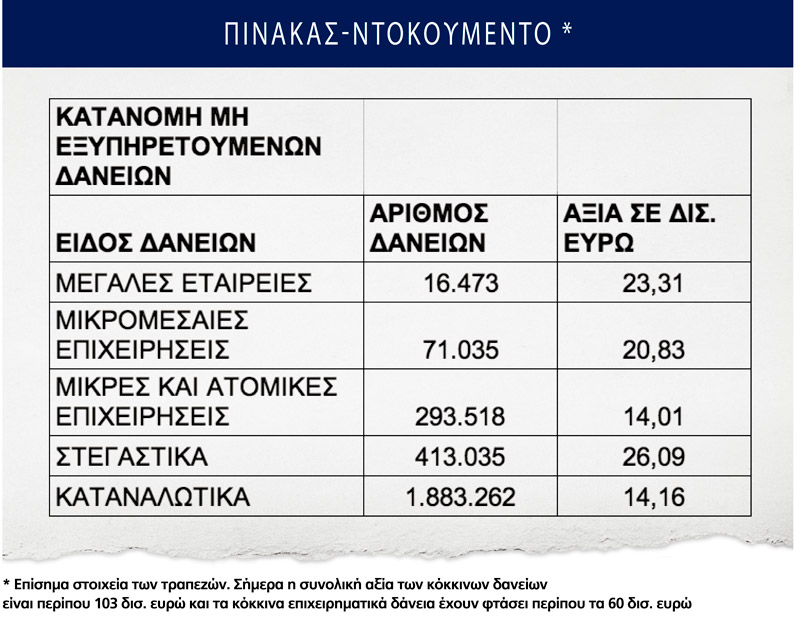

Με σταθερά και καλά σχεδιασμένα βήματα κλιμακώνεται ο πόλεμος για τον έλεγχο του ελληνικού τραπεζικού συστήματος και των 16.473 κόκκινων δανείων μεγάλων ελληνικών επιχειρήσεων.

Η Ελλάδα είναι μια χώρα που έχει χάσει την κυριαρχία στις πολιτικές και οικονομικές αποφάσεις και όλα δείχνουν ότι φτάνει η ώρα να χάσει και τον έλεγχο στις επιχειρήσεις της. Οι σαρωτικές αλλαγές στη διοίκηση του Ταμείου Χρηματοπιστωτικής Σταθερότητας και η ξαφνική εμπλοκή στην επιλογή του νέου διευθύνοντος συμβούλου της Τράπεζας Πειραιώς είναι δύο μόνον επεισόδια της προσπάθειας που βρίσκεται σε εξέλιξη για να ελεγχθούν μέχρι το τέλος του χρόνου οι ελληνικές τράπεζες από ξένους παράγοντες και κερδοσκοπικά funds.

Η ύφεση που ξεκίνησε το 2009 και συνεχίζεται έχοντας καταστρέψει το 25% της οικονομίας μας, εκτός από τις ανθρώπινες τραγωδίες και τις υπόλοιπες επιπτώσεις δημιούργησε και 16.473 κόκκινα δάνεια μεγάλων εταιρειών, 71.000 μικρομεσαίων και 293.500 μικρών και ατομικών επιχειρήσεων. Ο πλούτος των Ελλήνων αφανίζεται και αυτή η ζημία μπορεί να μετρηθεί με τα 413.000 κόκκινα στεγαστικά και τα περί 1,9 εκατομμύρια κόκκινα καταναλωτικά δάνεια.

Ο απολογισμός της οικονομικής και κοινωνικής φρίκης είναι ο θησαυρός που μεθοδεύουν να εκμεταλλευτούν τα λεγόμενα ιδιωτικά κεφάλαια υψηλής μόχλευσης, περισσότερο γνωστά σαν hedge funds ή «γύπες των αγορών».

Ο έλεγχος των ελληνικών τραπεζών από τα κερδοσκοπικά κεφάλαια είναι το μέσο για να εκμεταλλευτούν τις υπεραξίες που κρύβει ο κατεστραμμένος παραγωγικός ιστός. Και είναι εύκολο τεχνικά, καθώς με την απαξίωση τιμών και αξιών αρκούν π.χ. 200 εκατ. για να αποκτήσει ένα hedge fund το 15% της Τράπεζας Πειραιώς, έχοντας έτσι άμεση πρόσβαση σε ένα ενεργητικό, δηλαδή περιουσιακά στοιχεία αξίας 85 δισ. ευρώ. Η συγκεκριμένη τράπεζα διαθέτει στα χαρτοφυλάκιά της το 35% των χρηματοδοτήσεων στις μεγάλες επιχειρήσεις και το 40% των μικρομεσαίων. Και αν αυτό δεν είναι ικανοποιητικό πεδίο για τις επιχειρηματικές επιδιώξεις των hedge funds, ταυτόχρονα επηρεάζει και τα 320 δισ. του συνολικού ενεργητικού των ελληνικών τραπεζών, αφού τα περισσότερα μεγάλα δάνεια είναι κοινοπρακτικά.

Η παράδοση των τραπεζών στους ξένους οδηγεί σε αφελληνισμό των αποφάσεων. Η χώρα ουσιαστικά παραχωρεί την ελληνική επιχειρηματικότητα. Ολα αυτά ακούγονται θεωρητικά, ωστόσο επηρεάζουν άμεσα τον απλό πολίτη και την οικονομία. Αυτές τις ημέρες παρακολουθούν όλοι τις εξελίξεις στον Μαρινόπουλο. Μετά από 100 χρόνια επιχειρηματικής δράσης, η βασική εταιρεία της οικογένειας Μαρινόπουλου κατέρρευσε.

Μπορεί ο κόσμος να νομίζει ότι η προσπάθεια διάσωσης παίζεται στα δικαστήρια ή σε κλειστά επιχειρηματικά συμβούλια, ο πυρήνας, όμως, αυτής της προσπάθειας για να διασωθεί ο μεγαλύτερος εργοδότης της χώρας στις λιανικές πωλήσεις είναι σε ένα τραπέζι στο Μέγαρο Μαξίμου, όπου ο υπουργός Επικρατείας Αλέκος Φλαμπουράρης με τους εκπροσώπους των τραπεζών Alpha, Εθνική, Πειραιώς και Eurobank αναζητούν τη λύση για να σωθούν θέσεις εργασίας και να αποφευχθεί ένα ντόμινο χρεοκοπιών στην αγορά. Μπορεί τελικά η προσπάθεια να μην τελεσφορήσει και οι αλλεπάλληλες συσκέψεις να πάνε χαμένες, όμως τι ελπίδες θα είχε ο κ. Φλαμπουράρης ή ο αυριανός διάδοχός του στο ίδιο τραπέζι, αν απέναντί του έχει εκπροσώπους hedge funds;

Το ίδιο έργο παίχτηκε και στην περίπτωση του Βερόπουλου. Οταν η ομώνυμη αλυσίδα σούπερ μάρκετ πιεζόταν, αρχικά συμφωνήθηκε με τις τράπεζες και δόθηκε στον Σκλαβενίτη η θυγατρική Χαλκιαδάκης στην Κρήτη ώστε να μειωθούν οι δανειακές υποχρεώσεις. Οταν ο Βερόπουλος γονάτισε από τα προβλήματα, ο από μηχανής Θεός ήταν και πάλι οι τράπεζες, οι οποίες προώθησαν το deal της απορρόφησης από τη Μy Market της οικογένειας Παντελιάδη.

Ο θησαυρός των κόκκινων δανείων δεν είναι ένας ανώνυμος σωρός από σκουπίδια. Επηρεάζει χιλιάδες θέσεις εργασίας και πολλές γνωστές επιχειρήσεις, όπως τη Euromedica, τη ΜΕΒΓΑΛ, τη Shelman, τη Χαλυβουργική, τη Χαραγκιώνης, την εταιρεία Ι.Χ. Θεοχαράκης, τη Hotel Club Λουτράκι, τη ΒΙΚΗ, τα ξενοδοχεία «Καψής» στα Δωδεκάνησα και πολλές άλλες που έχουν κάνει συμφωνίες για τα δάνειά τους με τις τράπεζες και μπορούν να ανακάμψουν αν η οικονομία σταθεροποιηθεί. Συνολικά το 10% των κόκκινων επιχειρηματικών χαρτοφυλακίων είναι από ξενοδοχειακές μονάδες.

Οι αξίες που κρύβονται πίσω από τα κόκκινα δάνεια είναι εντυπωσιακές. Χαρακτηριστική περίπτωση, η ακτοπλοϊκή Hellenic SeaWays. Οι μετοχές της ήταν απαξιωμένες και τις αποτιμούσαν μόλις σε λίγες δεκάδες σεντ. Η άνοδος του τουρισμού και η πτώση του πετρελαίου αναζωογόνησαν τον κλάδο και το αφεντικό των Μινωικών Γραμμών, Εμανουέλε Γκριμάλντι, αποφάσισε να αποκτήσει τον έλεγχό της. Οι δημόσιες προσφορές των Μινωικών Γραμμών σήμερα είναι στα 4 ευρώ ανά μετοχή για μικρά πακέτα και κατόπιν συμφωνίας για τα μεγάλα. Το 40% της εταιρείας ελέγχεται από την Πειραιώς που μετοχοποίησε τα δάνειά της. Αν το πακέτο είχε πουληθεί, οι υπεραξίες που δημιουργήθηκαν σήμερα θα είχαν περάσει σε άλλα χέρια και οπωσδήποτε όχι στην τράπεζα, στην οποία, σημειωτέον, συμμετέχει και το ΤΧΣ με 27%.

Τα hedge funds πουθενά στην Ευρώπη αλλά και στον κόσμο δεν μπορούν να ελέγχουν τράπεζα. Και αυτό λόγω του κερδοσκοπικού χαρακτήρα τους. Ο στόχος τους είναι το απόλυτο κέρδος. Ο επενδυτής ουσιαστικά αγοράζει το μυαλό του διαχειριστή, ο οποίος πρέπει να εντοπίσει ευκαιρίες και, αν δεν υπάρχουν, να τις δημιουργήσει. Υπάρχει μόνον ένα περιστατικό όπου το Lone Star (το οποίο διαχειρίζεται και hedge fund) αγόρασε μια τράπεζα στη Νότιο Κορέα. Οταν ήθελε να πουλήσει για να πάρει τα κέρδη του, ξέσπασε σοβαρή διαμάχη με την κυβέρνηση. Στην Ελλάδα ειδικά μετά τη δεύτερη ανακεφαλαιοποίηση τα hedge funds έκαναν έντονη την παρουσία τους στα μετοχολόγια των τραπεζών. Στην περίπτωση της Τράπεζας Πειραιώς, συμμετέχει στο Δ.Σ. το hedge fund του Τζον Πόλσον. Είναι οξύμωρο ΕΚΤ και ευρωπαϊκοί θεσμοί να επιβάλλουν στις ελληνικές τράπεζες επιτρόπους στα Δ.Σ., ελεγκτικές εταιρείες, ξένους προέδρους επιτροπών, εξαντλητικές αναφορές για τα πάντα και την ίδια στιγμή να επιτρέπουν σε εκπροσώπους hedge funds να συμμετέχουν στα συμβούλια χωρίς κανέναν κανονιστικό έλεγχο.

Η συμμετοχή εκπροσώπων επενδυτικών κεφαλαίων σε κεντρικά όργανα αποφάσεων στις τράπεζες σημαίνει ότι έχουν άμεση πληροφόρηση για τις εταιρικές εξελίξεις σε όλη τη χώρα. Ποιος μπορεί να εγγυηθεί ότι δεν ανοίγει μια κερκόπορτα για τη λεηλασία των ελληνικών περιουσιακών στοιχείων και της επιχειρηματικότητας;

Μέσα από την αναδιάρθρωση των κόκκινων δανείων θα αλλάξει μορφή ή ιδιοκτησιακό καθεστώς πάνω από το ήμισυ της παραγωγικής δομής της χώρας, με κίνδυνο η διαδικασία αυτή να είναι υπό τον έλεγχο ξένων συμφερόντων, χωρίς ουδείς, ούτε η ελληνική κυβέρνηση, να έχει δυνατότητα παρέμβασης.

Οι κυβερνητικές ευθύνες είναι τεράστιες καθώς είτε από άγνοια, είτε από πίεση αποδέχθηκαν συμφωνίες που επιτρέπουν τη βίαιη αναδιάταξη του παραγωγικού ιστού της χώρας. Προφανώς δεν είναι τυχαίο ότι αμέσως μετά την εμπλοκή στην επιλογή του διευθύνοντος συμβούλου της Πειραιώς, που υποκινήθηκε από το hedge fund του Τζον Πόλσον με τη σφραγίδα του SSM, οι δανειστές προχωρούν και στο ξήλωμα των Ελλήνων από το ΤΧΣ που ελέγχει τις τράπεζες.

Τα στελέχη του Ταμείου Χρηματοπιστωτικής Σταθερότητας υπόκεινται επίσης σε διαδικασία αξιολόγησης από ειδική επιτροπή εμπειρογνωμόνων (που ελέγχουν επίσης οι θεσμοί) και η οποία απέρριψε τα περισσότερα στελέχη της διοίκησης και της εκτελεστικής επιτροπής, παρότι αυτά είχαν διοριστεί μόλις πριν από έναν χρόνο και έφεραν εις πέρας το δύσκολο έργο της ανακεφαλαιοποίησης με επιτυχία, όπως αναγνώρισαν άλλωστε πολλοί Ευρωπαίοι αξιωματούχοι. Είναι προφανές ότι το σχέδιο αφελληνισμού των τραπεζών τέθηκε σε εφαρμογή και είναι ζήτημα χρόνου να επιβληθούν αλλαγές προσώπων και στις άλλες τράπεζες, εξέλιξη που η αγορά προεξοφλεί ότι θα συμβεί το αργότερο μέχρι το τέλος του χρόνου.

Δίνουν στα hedge funds τα κλειδιά για τα «πυρηνικά»

Η κυβέρνηση προφανώς δεν έχει καταλάβει τη σημασία του αφελληνισμού των τραπεζών. Εάν τα funds ελέγξουν τις τράπεζες, μπορούν να ελέγξουν και τις δανεισμένες εταιρείες.

Συγκεκριμένα οι μεγάλοι κίνδυνοι είναι:

■ Ο πλήρης έλεγχος της επιχειρηματικής πίστης, που σημαίνει ότι έχουν τη δυνατότητα να κοκκινίσουν και καλά δάνεια. Οι τράπεζες χρηματοδοτούν εταιρείες που έχουν πρόσκαιρα προβλήματα ρευστότητας επειδή είναι υγιείς. Αν δεν στηριχτούν με κεφάλαιο κίνησης τέτοιες επιχειρήσεις σε δύσκολες συγκυρίες, είναι θέμα χρόνου να γίνουν προβληματικές και η ελεγχόμενη τράπεζα να κάνει απαιτητό το δάνειο. Μάλιστα η ελεγχόμενη τράπεζα θα μπορεί να εγκρίνει και δάνεια σε επενδυτές επιλογής της για να αγοράσουν την «προβληματική» εταιρεία.

■ Η ανακατανομή των προβλέψεων μεταξύ κλάδων και εταιρειών.

Ενα φιλικό fund που ενδιαφέρεται να αγοράσει ένα πακέτο δανείων, μπορεί να κάνει μια χαμηλή προσφορά στην τράπεζα. Ο όγκος των προβλέψεων κατανέμεται κατάλληλα ώστε η τράπεζα να φαίνεται ότι έχει σβήσει μεγάλο μέρος της ζημίας, οπότε το εξωφρενικά χαμηλό τίμημα του fund δείχνει εύλογο και αποδεκτό.

■ Ο έλεγχος διάθεσης προβληματικών δανείων. Η τράπεζα φτιάχνει σκόπιμα μεγάλα πακέτα προβληματικών δανείων προκειμένου να αποκλειστούν οι ανεπιθύμητοι και να κινητοποιηθούν οι «ομόσταυλοι» των ξένων φορέων που ελέγχουν τις τράπεζες.

■ Η επίδραση στα άλλα πιστωτικά ιδρύματα. Στα κοινοπρακτικά δάνεια η ελεγχόμενη τράπεζα μπορεί με διάφορες αφορμές (trigger events) να κάνει απαιτητό ακόμη και το τμήμα του κοινοπρακτικού δανείου που της ανήκει, δημιουργώντας ανεπιθύμητες εξελίξεις στο σύνολο του τραπεζικού συστήματος.

Κυνηγώντας τις μπίζνες της απελπισίας

Τον έλεγχο της Τράπεζας Πειραιώς επιδιώκει να αποκτήσει ο Αμερικανός επενδυτής Τζον Πόλσον, ο οποίος μέσα από το hedge fund John Paulson and Co διαθέτει σήμερα περίπου το 10% του μετοχικού κεφαλαίου της τράπεζας και φέρεται να εκφράζει και τα συμφέροντα άλλων ξένων funds, τα οποία αθροιστικά φτάνουν σε ποσοστό το 20%. Ο κ. Πόλσον είναι διεθνώς γνωστός για τις επενδυτικές του κινήσεις, με πιο διάσημο το σορτάρισμα της αμερικανικής αγοράς ακινήτων την περίοδο της φούσκας το 2007, αλλά και την αγορά ελληνικών ομολόγων όταν αυτά βρίσκονταν στο ναδίρ τους, λίγο πριν ανακάμψουν οι τιμές τους το 2012. Η επιχειρηματική στόχευσή είναι καταφανώς προσανατολισμένη όχι στα μερίσματα μέσα από την κερδοφορία της Τράπεζας Πειραιώς, αλλά στην αξιοποίηση των κόκκινων δανείων, αφού ειδικεύεται στην εκμετάλλευση πτωχευμένων εταιρειών.

Το ίδιο το προφίλ της εταιρείας του παραπέμπει σε εταιρείες οι οποίες διεθνώς αποκαλούνται «κοράκια» (vulture funds), καθώς ειδικεύεται στις λεγόμενες distress business, που θα μπορούσαμε να μεταφράσουμε ως «μπίζνες της απελπισίας ή της δυστυχίας», καθώς έχουν να κάνουν με την αξιοποίηση ευκαιριών από πτωχεύσεις. Οπως αναφέρεται στο site της εταιρείας, «η Paulson & Cο ιδρύθηκε το 1994, είναι εταιρεία διαχείρισης επενδύσεων ειδικευόμενη σε στρατηγικές εκμετάλλευσης ευκαιριών (σ.σ.: το λεγόμενο αρμπιτράζ) από ειδικά γεγονότα, όπου περιλαμβάνεται αρμπιτράζ συγχωνεύσεων, αναδιοργανώσεις πτωχεύσεων και πιστώσεις «απελπισίας» (distress credit), δομημένες πιστώσεις, ανακεφαλαιοποιήσεις, επιχειρηματικές αναδιαρθρώσεις και άλλες εταιρικές διαδικασίες».

Με απλά λόγια το «αρμπιτράζ» σημαίνει ότι όταν υπάρχει π.χ. μια εταιρεία που αντιμετωπίζει προβλήματα, η αξία της είναι πολύ χαμηλότερη από εκείνη που αξίζει υπό κανονικές συνθήκες και εταιρείες όπως εκείνη του κ. Πόλσον εκμεταλλεύονται τη διαφορά, αγοράζοντας φθηνά για να πουλήσουν ακριβά. Σε άλλο σημείο της ταυτότητας της Paulson & Co αναφέρεται ότι η εταιρεία, εκτός από τα hedge funds «διαχειρίζεται μη εισηγμένες κεφαλαιουχικές εταιρείες (private equity funds) ακινήτων, οι οποίες εστιάζουν σε διάφορους τύπους ευκαιριών ακίνητης περιουσίας από πτώχευση».

Με λίγα λόγια είναι σαφές από το προφίλ της εταιρείας ότι στόχος του κ. Πόλσον δεν είναι το μακροπρόθεσμο όφελος από την ανάπτυξη των τραπεζικών εργασιών της Τράπεζας Πειραιώς ταυτόχρονα με την ανάκαμψη της ελληνικής οικονομίας -όπως υποτίθεται ότι είναι το σχέδιο για την ελληνική οικονομία-, αλλά επιδιώκει να αποκτήσει τον έλεγχο της διοίκησης για να βρεθεί σε θέση ισχύος και να επωφεληθεί το μέγιστο από τη διαδικασία των μαζικών πτωχεύσεων εταιρειών με κόκκινα δάνεια και από την εκμετάλλευση των περιουσιακών τους στοιχείων.

Είναι σαφές ότι στη διαδικασία της αναδιάρθρωσης των επιχειρηματικών δανείων, καθοριστικό ρόλο για την τύχη των επιχειρήσεων θα παίξουν οι τράπεζες, οι οποίες θα κληθούν να αξιολογήσουν τις προσφορές που θα έχουν από τα διάφορα hedge funds.

Οι τράπεζες θα πρέπει να αποφασίσουν σε ποια τιμή θα πουλήσουν τα κόκκινα δάνεια, εάν θα αναχρηματοδοτήσουν την εταιρεία ή όχι, εν ολίγοις θα κρίνουν ποιες εταιρείες θα διατηρηθούν στη ζωή, ποιες θα κλείσουν, ποιες θα πουληθούν σε κομμάτια, πόσοι εργαζόμενοι θα παραμείνουν και εντέλει ποιοι θα κερδίσουν από αυτό.

Είναι προφανές ότι εάν κάποιος έχει θέση και στις δύο μεριές της αγοράς, δηλαδή και από τη μεριά της εταιρείας που κάνει την προσφορά για να αγοράσει το δάνειο μιας επιχείρησης αλλά βρίσκεται ταυτόχρονα και από τη μεριά της τράπεζας που κρίνει την πρόταση, θα έχει μεγάλο πλεονέκτημα και αυτό φαίνεται ότι επιδιώκει ο κ. Πόλσον.

Δηλαδή να αποκτήσει τον έλεγχο της διοίκησης της τράπεζας και μέσα από αυτήν, πρόσβαση στον «κρυμμένο θησαυρό» των κόκκινων δανείων, τα οποία ουσιαστικά είναι οι τίτλοι ιδιοκτησίας για περιουσιακά στοιχεία αξίας περί των 85 δισ. ευρώ που ανήκουν στις δανειοδοτημένες επιχειρήσεις.

Πώς γίνεται το ρεσάλτο στις τράπεζες

Η κυβέρνηση μπορεί να ειπωθεί τουλάχιστον ότι πιάστηκε στον ύπνο, καθώς το ρεσάλτο στις ελληνικές τράπεζες γίνεται μέσα από ένα σύνθετο νομικό πλέγμα και διαδικασίες που ελέγχουν απολύτως οι δανειστές. Στην περίπτωση της Τράπεζας Πειραιώς, είχε επιλεγεί μετά από διεθνή διαδικασία που διεξήγαγε εξειδικευμένη εταιρεία και η οποία διήρκεσε έξι μήνες, ένα στέλεχος που δεν είχε καμία σχέση με το ελληνικό τραπεζικό σύστημα και διαθέτει διεθνή εμπειρία, ο κ. Χρήστος Παπαδόπουλος. Μάλιστα προτάθηκε και από το Ταμείο Χρηματοπιστωτικής Σταθερότητας για τη θέση του διευθύνοντος συμβούλου.

Ομως, ο Ενιαίος Εποπτικός Μηχανισμός (SSM), ο οποίος υπό την αιγίδα της ΕΚΤ εποπτεύει τη λειτουργία των 750 συστημικών ευρωπαϊκών τραπεζών (μεταξύ των οποίων και οι 4 μεγάλες ελληνικές τράπεζες), ενώ είχε εγκρίνει την τοποθέτηση του κ. Παπαδόπουλου, εκ των υστέρων και συγκεκριμένα λίγες ώρες πριν από τη συνεδρίαση του Δ.Σ., απέσυρε την έγκρισή του. Είναι προφανές ότι το «πραξικόπημα» υποκινήθηκε από την πλευρά της Paulson & Co που επιθυμεί να προωθήσει πρόσωπο της δικής της επιλογής.

Σύμφωνα με πληροφορίες, υπήρξαν καταγγελίες προς τον SSM σχετικά με υπόθεση ξεπλύματος μαύρου χρήματος στη Standard Charter στο Ντουμπάι όπου εργαζόταν ο κ. Παπαδόπουλος. Οι καταγγελίες έγιναν για να μπλοκαριστεί η τοποθέτησή του, παρόλο που ο ίδιος μετατέθηκε στο Ντουμπάι περίπου έναν χρόνο μετά την αποκάλυψη της παραπάνω υπόθεσης.

Η ελληνική κυβέρνηση βλέπει σήμερα να χάνει τον έλεγχο του ΤΧΣ, παρόλο που πρόκειται για έναν ελληνικό δημόσιο φορέα ο οποίος διαχειρίζεται τα συμφέροντα του κράτους στις τράπεζες, ενώ την ίδια στιγμή προβάδισμα στις διοικήσεις των τραπεζών μεθοδεύεται να πάρουν ξένα στελέχη. Μέχρι πρότινος η πραγματικότητα αυτή δεν είχε γίνει αντιληπτή από το σύνολο της κυβέρνησης, πολύ περισσότερο μάλιστα όταν στο παρελθόν ορισμένα στελέχη είχαν καλλιεργήσει αρνητικό κλίμα κατά των ελληνικών τραπεζών, με τις καταγγελίες περί διαπλοκής. Για τη διαπλοκή δανειστών και κερδοσκοπικών funds δεν είχαν ακούσει τίποτε.

Η Ιταλίδα από την εκτ

Ωστόσο, το τελευταίο διάστημα, καθώς διαφαίνεται ορατός ο κίνδυνος αφελληνισμού του ελληνικού τραπεζικού συστήματος και της ελληνικής επιχειρηματικής και παραγωγικής βάσης, κυβερνητικά στελέχη, έστω και αργά, διαπιστώνουν το πρόβλημα. Προ ολίγων ημερών μάλιστα διαπίστωσαν ότι το πλαίσιο που έχει διαμορφωθεί για την αξιολόγηση είναι ασφυκτικό, κατ’ ουσία παράλογο και σαφώς εξευτελιστικό.

Για παράδειγμα απαιτείται οι υποψήφιοι να έχουν τουλάχιστον 10ετή εμπειρία στη διεθνή τραπεζική αγορά, αλλά στην εμπειρία αυτή δεν περιλαμβάνεται η προϋπηρεσία σε άλλες θέσεις του χρηματοπιστωτικού κλάδου, όπως π.χ. σε επενδυτικές εταιρείες, ασφαλιστικές κ.λπ. Ταυτόχρονα υπάρχει ο εξευτελιστικός όρος να μην έχουν καμία σχέση με το ελληνικό τραπεζικό σύστημα.

Η Γερμανία θα δεχόταν ποτέ στις τράπεζές της να τοποθετηθούν στελέχη που δεν έχουν σχέση με το γερμανικό τραπεζικό σύστημα; Με αυτό το δρακόντειο πλαίσιο κλείνει ο δρόμος σε στελέχη από την Ελλάδα. Είναι χαρακτηριστικό, όπως έλεγαν πηγές με γνώση του θέματος, ότι το τελευταίο διάστημα αναζητούν Ελληνες για την πλήρωση θέσεων και δεν μπορούν να βρουν πρόσωπα που πληρούν τις προϋποθέσεις.

Το παράλογο της υπόθεσης έγινε ευρύτερα αντιληπτό όταν απερρίφθη Ιταλίδα τραπεζικός η οποία είχε επιλεγεί για τοποθέτηση σε θέση στο Δ.Σ. ελληνικής τράπεζας, παρότι είχε δεκαετή εμπειρία σε υψηλή θέση στην Ευρωπαϊκή Κεντρική Τράπεζα, με το σκεπτικό ότι η ΕΚΤ δεν είναι τράπεζα κατά την έννοια των προδιαγραφών που έχουν τεθεί!

Η υπόθεση μάλιστα έφτασε και στον πρόεδρο της ΕΚΤ Μάριο Ντράγκι, ο οποίος γνώριζε προσωπικά το συγκεκριμένο στέλεχος και είχε μάλιστα πολύ θετική γνώμη για εκείνη, οπότε η ελληνική πλευρά έθεσε το θέμα της αλλαγής των προδιαγραφών και των προϋποθέσεων προς το ελαστικότερο και… το λογικότερο. Παρόλο, όμως, που αρχικά υπήρξε θετική υποδοχή από ορισμένους κύκλους των δανειστών, τελικά απερρίφθησαν οι όποιες αλλαγές, με αποτέλεσμα το μπλόκο στα ελληνικά στελέχη να παραμένει.

Ποια hedge funds μετέχουν στις ελληνικές τράπεζες

Δεύτερη φύση αποτελούν τα hedge funds για τις ελληνικές τράπεζες, κυρίως μετά τη δεύτερη ανακεφαλαιοποίηση. Ποια, όμως, είναι τοποθετημένα αυτή την περίοδο στις ελληνικές τράπεζες: Μετά την τελευταία ανακεφαλαιοποίηση, λοιπόν, στην Τράπεζα Πειραιώς συμμετέχει με 6,64% το fund John Paulson & Co του κ. Τζον Πόλσον. Στην ίδια τράπεζα πρόσφατα τοποθετήθηκε το Alden Group Capital με 6,64%, με διαχειριστή τον κ. Τζον Γουόλεν. To εν λόγω fund είναι φιλικό προς τις επιδιώξεις του κ. Πόλσον - η τοποθέτηση μάλιστα πραγματοποιήθηκε σε υψηλή τιμή σε σύγκριση με σήμερα. Στην Alpha Bank, το fund του κ. Πόλσον συμμετέχει με ποσοστό 7,32%. Στην ίδια τράπεζα ποσοστό χαμηλότερο του 5% κατέχει το Baupost του κ. Σεθ Κλάρμαν (σημ.: το συγκεκριμένο fund έκανε την πρώτη αγορά κόκκινων δανείων στην Ελλάδα εξαγοράζοντας τα δάνεια της Citigroup που αποχώρησε από τη χώρα).

Στην Alpha Bank πρόσφατα έγινε επαφή και με δυο σημαντικά funds, τα Discovery Capital Management και D.Ε. Shaw. Αλλα funds συμμετέχουν με μικρότερα ποσοστά σε Εθνική και Eurobank.