Έκπτωση 30% σε πρόστιμα για φοροδιαφυγή πριν το 2014

Έκπτωση 30% σε πρόστιμα για φοροδιαφυγή πριν το 2014

Αφορά υποθέσεις προ του 2014 που δεν έχουν παραγραφεί αλλά εκκρεμούν μετά από προσφυγές των φορολογουμένων σε δικαστήρια ή στις αρμόδιες υπηρεσίες του κράτους

Σε μεγάλες εκπτώσεις της τάξεως του 30% -ή και ακόμα μεγαλύτερες ενδεχομένως- στα πρόστιμα της εφορίας, οδηγεί η διάταξη νόμου που ψηφίστηκε στα τέλη Δεκεμβρίου στη Βουλή. Εξειδικεύοντας πώς θα εφαρμοστεί το άρθρο 49 του ν. 4509/2017 η ΑΑΔΕ δίνει οδηγίες στις εφορίες πώς να γίνει η «ανατιμολόγηση» των προστίμων.

Εκ του νόμου προβλέπεται ότι οι εκπτώσεις θα αφορούν παραβάτες για υποθέσεις προ του 2014 που δεν έχουν παραγραφεί αλλά εκκρεμούν μετά από προσφυγές των φορολογουμένων σε δικαστήρια ή στις αρμόδιες υπηρεσίες του κράτους (Διεύθυνση Επίλυσης Φορολογικών Διαφορών –ΔΕΔ). Αυτό σημαίνει ότι αφορά, μεταξύ άλλων, και μεγαλοφοροφυγάδες που είχαν τα χρήματα, τους λογιστές και τους δικηγόρους για να συντηρούν «ανοικτές» επί 5 και πλέον χρόνια τις υποθέσεις τους, κάνοντας προσφυγές κατά των ελέγχων με τους οποίους είχαν επιβληθεί τα πρόστιμα στο παρελθόν.

Αντιθέτως για όλους τους άλλους που συμβιβάστηκαν ή πλήρωσαν τα πρόστιμα και δεν εκκρεμούν οι υποθέσεις τους λόγω προσφυγών κλπ, το δημόσιο δεν θα επιστρέφει χρήματα.

Υπενθυμίζεται πάντως ότι, αν και κατά την ψήφιση του νόμου είχε ζητηθεί από βουλευτές να δώσει στοιχεία το υπουργείο Οικονομικών για το ποιους παραβάτες με μεγάλο ύψος προστίμων αφορούσε –δυνητικά έστω- η διάταξη, τέτοια στοιχεία δεν έδωσε ποτέ το υπουργείο.

Με τις νέες οδηγίες πάντως, οι εφορίες θα πρέπει να συντάσσουν ειδική έκθεση ελέγχου και να αιτιολογείται η εφαρμογή του καθεστώτος της επιεικέστερης μεταχείρισης του φορολογουμένου, σύμφωνα με το άρθρο 49 του ν. 4509/2017.

Επιπλέον, και για πράξεις διορθωτικού προσδιορισμού φόρου που κατά την έναρξη ισχύος της διάταξης έχουν εκδοθεί αλλά δεν έχουν κοινοποιηθεί ακόμα στον φορολογούμενου, παρέχεται η δυνατότητα εφαρμογής των διατάξεων για την επιεικέστερη κύρωση, μετά την κοινοποίησή τους στον φορολογούμενο. Επίσης παρέχεται η δυνατότητα εφαρμογής των διατάξεων για την επιεικέστερη κύρωση σε όλες τις εκκρεμείς υποθέσεις, με την προϋπόθεση ότι ο φορολογούμενος υποβάλει ανέκκλητη δήλωση ανεπιφύλακτης αποδοχής της πράξης ή της απόφασης της Διεύθυνσης Επίλυσης Διαφορών ή του δικαστηρίου, ώστε να κλείνει άμεσα εκεί η υπόθεση. Στις περιπτώσεις αυτές ο φορολογούμενος θα παραιτείται από τη συνέχιση της δίκης ή την εξέταση της ενδικοφανούς προσφυγής του, ως προς το κύριο αντικείμενο αυτής.

Εκ του νόμου προβλέπεται ότι οι εκπτώσεις θα αφορούν παραβάτες για υποθέσεις προ του 2014 που δεν έχουν παραγραφεί αλλά εκκρεμούν μετά από προσφυγές των φορολογουμένων σε δικαστήρια ή στις αρμόδιες υπηρεσίες του κράτους (Διεύθυνση Επίλυσης Φορολογικών Διαφορών –ΔΕΔ). Αυτό σημαίνει ότι αφορά, μεταξύ άλλων, και μεγαλοφοροφυγάδες που είχαν τα χρήματα, τους λογιστές και τους δικηγόρους για να συντηρούν «ανοικτές» επί 5 και πλέον χρόνια τις υποθέσεις τους, κάνοντας προσφυγές κατά των ελέγχων με τους οποίους είχαν επιβληθεί τα πρόστιμα στο παρελθόν.

Αντιθέτως για όλους τους άλλους που συμβιβάστηκαν ή πλήρωσαν τα πρόστιμα και δεν εκκρεμούν οι υποθέσεις τους λόγω προσφυγών κλπ, το δημόσιο δεν θα επιστρέφει χρήματα.

Υπενθυμίζεται πάντως ότι, αν και κατά την ψήφιση του νόμου είχε ζητηθεί από βουλευτές να δώσει στοιχεία το υπουργείο Οικονομικών για το ποιους παραβάτες με μεγάλο ύψος προστίμων αφορούσε –δυνητικά έστω- η διάταξη, τέτοια στοιχεία δεν έδωσε ποτέ το υπουργείο.

Με τις νέες οδηγίες πάντως, οι εφορίες θα πρέπει να συντάσσουν ειδική έκθεση ελέγχου και να αιτιολογείται η εφαρμογή του καθεστώτος της επιεικέστερης μεταχείρισης του φορολογουμένου, σύμφωνα με το άρθρο 49 του ν. 4509/2017.

Επιπλέον, και για πράξεις διορθωτικού προσδιορισμού φόρου που κατά την έναρξη ισχύος της διάταξης έχουν εκδοθεί αλλά δεν έχουν κοινοποιηθεί ακόμα στον φορολογούμενου, παρέχεται η δυνατότητα εφαρμογής των διατάξεων για την επιεικέστερη κύρωση, μετά την κοινοποίησή τους στον φορολογούμενο. Επίσης παρέχεται η δυνατότητα εφαρμογής των διατάξεων για την επιεικέστερη κύρωση σε όλες τις εκκρεμείς υποθέσεις, με την προϋπόθεση ότι ο φορολογούμενος υποβάλει ανέκκλητη δήλωση ανεπιφύλακτης αποδοχής της πράξης ή της απόφασης της Διεύθυνσης Επίλυσης Διαφορών ή του δικαστηρίου, ώστε να κλείνει άμεσα εκεί η υπόθεση. Στις περιπτώσεις αυτές ο φορολογούμενος θα παραιτείται από τη συνέχιση της δίκης ή την εξέταση της ενδικοφανούς προσφυγής του, ως προς το κύριο αντικείμενο αυτής.

Το μέγεθος των εκπτώσεων διαφαίνεται από τα παραδείγματα που παραθέτει η ίδια η εγκύκλιος (ΠΟΛ 1003/2018) για τον υπολογισμό της επιεικέστερης κύρωσης κατά την έκδοση πράξης διορθωτικού προσδιορισμού φόρου.

Παράδειγμα 1ο

Έστω την 15.1.2018 εκδίδεται πράξη διορθωτικού προσδιορισμού του φόρου για περίπτωση μη υποβολής δήλωσης φορολογίας εισοδήματος φυσικού προσώπου, οικ. έτους 2013 (χρήσης 2012), η προθεσμία υποβολής της οποίας έληξε την 30.8.2013 και με την πράξη αυτή προκύπτει φόρος εισοδήματος 1.000,00 ευρώ.

Για την εφαρμογή της παρ. 17 του άρθρου 72 του ΚΦΔ, όπως αντικαθίσταται με την παρ. 1 του άρθρου 49 του ν.4509/2017 και την επιεικέστερη μεταχείριση του φορολογουμένου απαιτούνται οι εξής υπολογισμοί :

α) Ποσοστό πρόσθετου φόρου σύμφωνα με τις διατάξεις της περίπτωσης γ) της παραγράφου 1 του άρθρου 1 του ν. 2523/1997 (λόγω μη υποβολής δήλωσης) : 53 μήνες Χ 2,5% = 132,5% , περιοριζόμενο, κατ' εφαρμογή της παραγράφου 4 του άρθρου 2 του ν. 2523/1997 σε 120%. Επομένως το ποσό του πρόσθετου φόρου του ν. 2523/1997 ανέρχεται σε:

1.000,00 Χ 120% = 1.200,00 ευρώ. (α)

β) Ποσοστό προστίμου σύμφωνα με τις διατάξεις της παρ. 1 του άρθρου 49 του ν. 4509/2017, ως άθροισμα του ποσοστού του προστίμου της παρ. 2 του άρθρου 58 του Κ.Φ.Δ. (50%) πλέον του ποσοστού του τόκου του άρθρου 53 του ΚΦΔ, υπολογιζόμενου από 01.01.2014 έως 15.01.2018 (0,73% Χ 49μήνες= 35,77%), ήτοι: 50% + 35,77% = 85,77% και επομένως το ποσό του προστίμου της παρ. 17 του άρθρου 72 του ΚΦΔ, ανέρχεται σε:

(1.000,00 Χ 50%) + (1.000,00 X 35,77%) = 500,00 + 357,70 = 857,70 ευρώ. (β)

γ) Από τη σύγκριση μεταξύ των ανωτέρω (α) και (β) προκύπτει ότι, λόγω μη υποβολής δήλωσης φορολογίας εισοδήματος, θα επιβληθεί το πρόστιμο των 857,70 ευρώ, ως επιεικέστερη κύρωση.

Τα ανωτέρω αποτυπώνονται στην έκθεση του ελεγκτή ως εξής:

Παράδειγμα 2ο

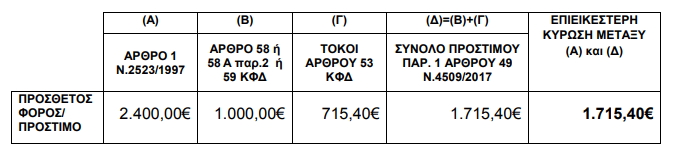

Έστω ότι την 15.1.2018 εκδίδεται πράξη διορθωτικού προσδιορισμού Φ.Π.Α. για περίπτωση υποβολής ανακριβούς περιοδικής δήλωσης Φ.Π.Α., περιόδου Ιουλίου 2013, η προθεσμία υποβολής της οποίας έληγε την 20.8.2013 και με την πράξη αυτή προκύπτει διαφορά φόρου 2.000,00 ευρώ.

Για την εφαρμογή της παρ. 17 του άρθρου 72 του ΚΦΔ και την επιεικέστερη μεταχείριση του φορολογουμένου απαιτούνται οι εξής υπολογισμοί :

α) Ποσοστό πρόσθετου φόρου σύμφωνα με τις διατάξεις της παραγράφου 2 του άρθρου 1 του ν. 2523/1997 (λόγω υποβολής ανακριβούς δήλωσης Φ.Π.Α.) :

53μήνες Χ 3% = 159% , περιοριζόμενο, κατ' εφαρμογή της παραγράφου 4 του άρθρου 2 του ν. 2523/1997 σε 120% και επομένως το ποσό του πρόσθετου φόρου του ν. 2523/1997 ανέρχεται σε 2.000,00 Χ 120% = 2.400,00 ευρώ. (α)

β) Ποσοστό προστίμου σύμφωνα με τις διατάξεις της παρ. 17 του άρθρου 72 του ΚΦΔ, ως άθροισμα του ποσοστού του προστίμου της παρ. 2 του άρθρου 58Α του Κ.Φ.Δ. (50%) πλέον του ποσοστού του τόκου του άρθρου 53 του ΚΦΔ, υπολογιζόμενου από 01.01.2014 έως 15.01.2018 (0,73% Χ 49μήνες= 35,77%), ήτοι : 50% + 35,77% = 85,77% και επομένως το ποσό του προστίμου της παρ. 17 του άρθρου 72 του ΚΦΔ, ανέρχεται σε: (2.000,00 Χ 50%) + (2.000,00 Χ 35,77%) = 1.000,00 +715,40= 1.715,40 ευρώ. (β)

γ) Από τη σύγκριση μεταξύ των ανωτέρω (α) και (β) προκύπτει ότι, λόγω υποβολής ανακριβούς περιοδικής δήλωσης Φ.Π.Α. θα επιβληθεί το πρόστιμο των 1.715,40 ευρώ, ως επιεικέστερη κύρωση.

Τα ανωτέρω αποτυπώνονται στην έκθεση του ελεγκτή ως εξής:

Παράδειγμα 3ο

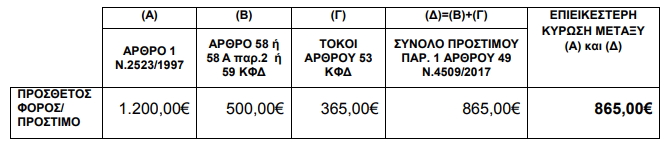

Έστω την 15. 2.2018 εκδίδεται πράξη διορθωτικού προσδιορισμού Φ.Μ.Υ. για περίπτωση μη υποβολής προσωρινής δήλωσης Φ.Μ.Υ., μηνός Φεβρουαρίου 2013, η προθεσμία υποβολής της οποίας έληγε την 28.03.2013 και με την πράξη αυτή προκύπτει φόρος 1.000,00 ευρώ.

Για την εφαρμογή της παρ. 17 του άρθρου 72 του ΚΦΔ και την επιεικέστερη μεταχείριση του φορολογουμένου απαιτούνται οι εξής υπολογισμοί :

α) Ποσοστό πρόσθετου φόρου σύμφωνα με τις διατάξεις της παραγράφου 2 του άρθρου 1 του ν. 2523/1997 (λόγω μη υποβολής δήλωσης παρακρατούμενου φόρου) : 59 μήνες Χ 3,5% = 206,5%, περιοριζόμενο, κατ' εφαρμογή της παραγράφου 4 του άρθρου 2 του ν. 2523/1997 σε 120% και επομένως το ποσό του πρόσθετου φόρου του ν. 2523/1997 ανέρχεται σε 1.000,00 ευρώ Χ 120% = 1.200,00 ευρώ. (α)

β) Ποσοστό προστίμου σύμφωνα με τις διατάξεις της παρ. 17 του άρθρου 72 του ΚΦΔ, ως άθροισμα του ποσοστού του προστίμου της παρ. 1 του άρθρου 59 του Κ.Φ.Δ. (50%) πλέον του ποσοστού του τόκου του άρθρου 53 του ΚΦΔ, υπολογιζόμενου από 01.01.2014 έως 15.02.2018 (0,73% Χ 50μήνες= 36,50%), ήτοι: 50% + 36,50% = 86,50% και επομένως το ποσό του προστίμου της παρ. 17 του άρθρου 72 του Κ.Φ.Δ. ανέρχεται σε: (1.000,00 Χ 50%)+ (1.000,00 Χ 36,50%) = 500,00 + 365,00 = 865,00 ευρώ. (β)

γ) Από τη σύγκριση μεταξύ των ανωτέρω (α) και (β) προκύπτει ότι λόγω μη υποβολής δήλωσης παρακρατούμενου φόρου θα επιβληθεί το πρόστιμο των 865,00 ευρώ, ως επιεικέστερη κύρωση.

Τα ανωτέρω αποτυπώνονται στην ειδική έκθεση που συντάσσει ο ελεγκτής ως εξής :

Ακολουθήστε το protothema.gr στο Google News και μάθετε πρώτοι όλες τις ειδήσεις

Δείτε όλες τις τελευταίες Ειδήσεις από την Ελλάδα και τον Κόσμο, τη στιγμή που συμβαίνουν, στο Protothema.gr

Δείτε όλες τις τελευταίες Ειδήσεις από την Ελλάδα και τον Κόσμο, τη στιγμή που συμβαίνουν, στο Protothema.gr

ΡΟΗ ΕΙΔΗΣΕΩΝ

Ειδήσεις

Δημοφιλή

Σχολιασμένα