Εντός των στόχων οι τράπεζες για τη μείωση των κόκκινων δανείων

Εντός των στόχων οι τράπεζες για τη μείωση των κόκκινων δανείων

Στα 99,1 δισ ευρώ μειώθηκαν τα Μη Εξυπηρετούμενα Ανοίγματα – Στα 70,2 δισ ευρώ τα Μη Εξυπηρετούμενα Δάνεια – Οι διαγραφές, οι πωλήσεις και οι νέοι στόχοι

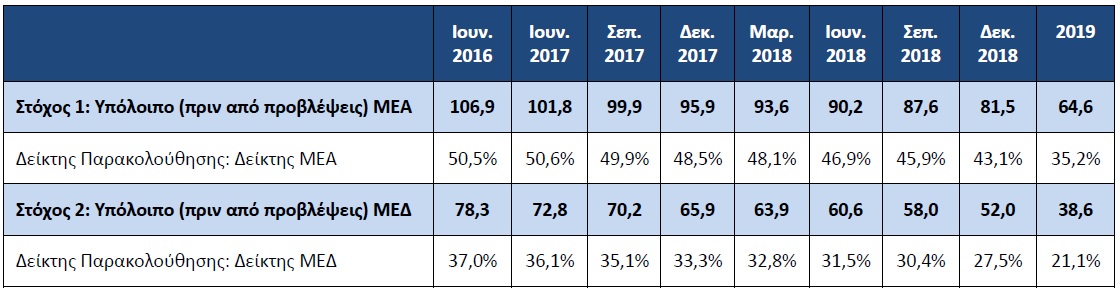

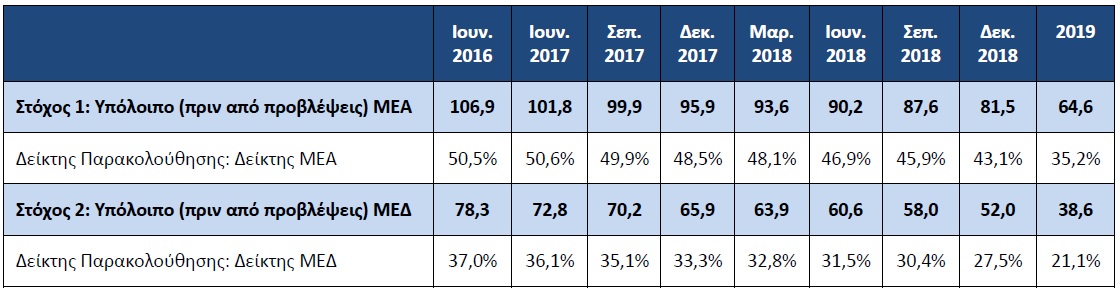

Την υπερκάλυψη των στόχων για τη μείωση τόσο των Μη Εξυπηρετούμενων Ανοιγμάτων (NPEs) όσο και των Μη Εξυπηρετούμενων Δανείων (NPLs) εκ μέρους των τεσσάρων συστημικών τραπεζών δείχνουν τα στοιχεία που κοινοποίησε η ΤτΕ που αφορούν το διάστημα ως 30 Σεπτεμβρίου 2017.

Σύμφωνα με την ειδική έκθεση, τα NPEs μειώθηκαν κατά 2,4% απ' τον περασμένο Ιούνιο και άγγιξαν τα 99,1 δισ. ευρώ υπερκαλύπτοντας το στόχο κατά 0,8% (ή 796 εκατ. ευρώ). Την ίδια ώρα τα NPLs περιορίστηκαν στα 70,2 δισ. ευρώ. Κάτι που σημαίνει ότι υπερκαλύφθηκε ο στόχος για τα πρώτα κατά και για τα δεύτερα 0,1% (ή 89 εκατ. ευρώ).

Ο τριμηνιαίος δείκτης αθέτησης (default rate) μειώθηκε για πρώτη φορά εντός του 2017, αγγίζοντας το 2%, ξεπερνώντας όμως και πάλι το ρυθμό αποκατάστασης της τακτικής εξυπηρέτησης δανείων (cure rate) και αναδεικνύοντας ξανά τις διαγραφές δανείων ως το σημαντικότερο μέσο μείωσης των NPEs.

Για αυτό το τρίμηνο εξαιρετικά σημαντική υπήρξε και η επίδραση των πωλήσεων, oι οποίες αφορούσαν όμως σχεδόν στο σύνολό τους μεμονωμένη συναλλαγή συγκεκριμένης τράπεζας.

Σύμφωνα με την ειδική έκθεση, τα NPEs μειώθηκαν κατά 2,4% απ' τον περασμένο Ιούνιο και άγγιξαν τα 99,1 δισ. ευρώ υπερκαλύπτοντας το στόχο κατά 0,8% (ή 796 εκατ. ευρώ). Την ίδια ώρα τα NPLs περιορίστηκαν στα 70,2 δισ. ευρώ. Κάτι που σημαίνει ότι υπερκαλύφθηκε ο στόχος για τα πρώτα κατά και για τα δεύτερα 0,1% (ή 89 εκατ. ευρώ).

Ο τριμηνιαίος δείκτης αθέτησης (default rate) μειώθηκε για πρώτη φορά εντός του 2017, αγγίζοντας το 2%, ξεπερνώντας όμως και πάλι το ρυθμό αποκατάστασης της τακτικής εξυπηρέτησης δανείων (cure rate) και αναδεικνύοντας ξανά τις διαγραφές δανείων ως το σημαντικότερο μέσο μείωσης των NPEs.

Για αυτό το τρίμηνο εξαιρετικά σημαντική υπήρξε και η επίδραση των πωλήσεων, oι οποίες αφορούσαν όμως σχεδόν στο σύνολό τους μεμονωμένη συναλλαγή συγκεκριμένης τράπεζας.

Οι διαγραφές δανείων ανήλθαν σε 1,1 δισεκ.ευρώ για το τρίτο τρίμηνο, αγγίζοντας τα 4,4 δισεκ. ευρώ για το εννεάμηνο.

Οι πωλήσεις δανείων αντίστοιχα ανήλθαν σε 1,4 δισεκ. ευρώ για το τρίτο τρίμηνο, αγγίζοντας τα 1,8 δισεκ. ευρώ για το εννεάμηνο.

Οι σημαντικότερες εισροές NPEs παρατηρήθηκαν και αυτή την περίοδο στο στεγαστικό χαρτοφυλάκιο, αλλά αντισταθμίστηκαν από τον υψηλό ρυθμό αποκατάστασης της τακτικής εξυπηρέτησης δανείων στο εν λόγω χαρτοφυλάκιο.

Η μείωση των NPEs που προήλθε από εισπράξεις και ρευστοποιήσεις ήταν περιορισμένη. Όπως προαναφέρθηκε, τον κυριότερο παράγοντα μείωσης αποτέλεσαν οι διαγραφές και πωλήσεις δανείων, ιδιαίτερα στο επιχειρηματικό χαρτοφυλάκιο.

Αξιοσημείωτο είναι το ποσοστό των NPEs που τελεί σε καθεστώς αίτησης για υπαγωγή σε νομική προστασία. Στο σύνολο των χαρτοφυλακίων, το 14,5% των NPEs τελεί υπό καθεστώς αίτησης για υπαγωγή σε νομική προστασία, ενώ στο στεγαστικό το ποσοστό ξεπερνά το 30%.

Ο δείκτης NPEs παραμένει υψηλός στα περισσότερα χαρτοφυλάκια. Στο τέλος του Σεπτεμβρίου του 2017, ο δείκτης NPEs άγγιζε το 43,3% για το στεγαστικό, το 53,2% για το καταναλωτικό και το 43,6% για το επιχειρηματικό χαρτοφυλάκιο.

Στο επιχειρηματικό χαρτοφυλάκιο, η μεγαλύτερη συγκέντρωση NPEs παρατηρείται στο χαρτοφυλάκιο των ελεύθερων επαγγελματιών και πολύ μικρών επιχειρήσεων (66,5%), καθώς και στο χαρτοφυλάκιο των Μικρών και Μεσαίων Επιχειρήσεων (59,0%). Σταθερά καλύτερες επιδόσεις παρατηρούνται στο χαρτοφυλάκιο των μεγάλων επιχειρήσεων (24,5%) και στα ναυτιλιακά δάνεια (34,8%).

Η κάλυψη από προβλέψεις σε επίπεδο συστήματος έχει μειωθεί οριακά, αγγίζοντας το 48,0% το Σεπτέμβριο του 2017, από 48,3% το Ιούνιο, κυρίως λόγω των εκτεταμένων διαγραφών και πωλήσεων δανείων, τα οποία είχαν υψηλή κάλυψη από προβλέψεις. Εφόσον συμπεριληφθεί στις προβλέψεις και η αξία των εξασφαλίσεων (με ανώτατη αξία το υπόλοιπο του δανείου προ προβλέψεων απομείωσης), η κάλυψη των ΜΕΑ που επιτυγχάνεται είναι σχεδόν πλήρης.

Στις διαφοροποιήσεις που έχουν γίνει αναφορικά με τους παράγοντες μείωσης των NPEs καταγράφονται:

- Οι τράπεζες σκοπεύουν να επισπεύσουν την πώληση δανείων, κυρίως στο επιχειρηματικό χαρτοφυλάκιο και σε μικρότερο βαθμό στο καταναλωτικό χαρτοφυλάκιο. Συγκεκριμένα, οι τράπεζες στοχεύουν σε επιπλέον πωλήσεις ύψους 4,7 δισ. ευρώ, αγγίζοντας τα 11,6 δισ. ευρώ συνολικές πωλήσεις για την περίοδο Ιουνίου 2017 – Δεκεμβρίου 2019. Μέρος των επιπλέον πωλήσεων (1,4 δισ. ευρώ) έχει ήδη πραγματοποιηθεί κατά το 3ο τρίμηνο του 2017 μέσω τιτλοποίησης και μεταφοράς NPEs από μη συστημική τράπεζα.

- Επιπρόσθετα, οι τράπεζες σκοπεύουν να αυξήσουν τα ποσά των διαγραφών κατά περίπου 1,2 δισ. ευρώ, κυρίως στο χαρτοφυλάκιο λιανικής.

- Παρόλα αυτά, οι τράπεζες πραγματοποίησαν συντηρητικότερες εκτιμήσεις όσον αφορά τις καθαρές εισροές NPEs σε σχέση με την προηγούμενη υποβολή στοιχείων. Η εισροή νέων NPEs για την περίοδο Ιουνίου 2017 – Δεκεμβρίου 2019 αυξάνεται κατά 1,2 δισ. ευρώ, ενώ αντίθετα η αποκατάσταση της τακτικής εξυπηρέτησης δανείων (curing) μειώνεται κατά 2,5 δισ. ευρώ. Οι τράπεζες ενσωμάτωσαν στα μοντέλα τους χειρότερες μακροοικονομικές υποθέσεις σε σύγκριση με την προηγούμενη υποβολή (ρυθμός αύξησης ΑΕΠ, διαθέσιμο εισόδημα), οι οποίες επηρέασαν το ρυθμό εκ νέου αθέτησης (re-default rate), καθώς και τις καθαρές εισροές NPEs. Η χαμηλότερη αποκατάσταση της τακτικής εξυπηρέτησης δανείων σχετίζεται σε ένα βαθμό και με τα υψηλότερα ποσά πωλήσεων και διαγραφών.

- Οι λοιποί παράγοντες μείωσης των NPEs δεν παρουσιάζουν μεταβολή σε σχέση με την προηγούμενη υποβολή. Οι εκποιήσεις καλύψεων παραμένουν κύριος παράγοντας ύψους 10,6 δισ. ευρώ.

Διαβάστε την έκθεση της ΤτΕ στο newmoney.gr

Οι πωλήσεις δανείων αντίστοιχα ανήλθαν σε 1,4 δισεκ. ευρώ για το τρίτο τρίμηνο, αγγίζοντας τα 1,8 δισεκ. ευρώ για το εννεάμηνο.

Οι σημαντικότερες εισροές NPEs παρατηρήθηκαν και αυτή την περίοδο στο στεγαστικό χαρτοφυλάκιο, αλλά αντισταθμίστηκαν από τον υψηλό ρυθμό αποκατάστασης της τακτικής εξυπηρέτησης δανείων στο εν λόγω χαρτοφυλάκιο.

Η μείωση των NPEs που προήλθε από εισπράξεις και ρευστοποιήσεις ήταν περιορισμένη. Όπως προαναφέρθηκε, τον κυριότερο παράγοντα μείωσης αποτέλεσαν οι διαγραφές και πωλήσεις δανείων, ιδιαίτερα στο επιχειρηματικό χαρτοφυλάκιο.

Αξιοσημείωτο είναι το ποσοστό των NPEs που τελεί σε καθεστώς αίτησης για υπαγωγή σε νομική προστασία. Στο σύνολο των χαρτοφυλακίων, το 14,5% των NPEs τελεί υπό καθεστώς αίτησης για υπαγωγή σε νομική προστασία, ενώ στο στεγαστικό το ποσοστό ξεπερνά το 30%.

Ο δείκτης NPEs παραμένει υψηλός στα περισσότερα χαρτοφυλάκια. Στο τέλος του Σεπτεμβρίου του 2017, ο δείκτης NPEs άγγιζε το 43,3% για το στεγαστικό, το 53,2% για το καταναλωτικό και το 43,6% για το επιχειρηματικό χαρτοφυλάκιο.

Στο επιχειρηματικό χαρτοφυλάκιο, η μεγαλύτερη συγκέντρωση NPEs παρατηρείται στο χαρτοφυλάκιο των ελεύθερων επαγγελματιών και πολύ μικρών επιχειρήσεων (66,5%), καθώς και στο χαρτοφυλάκιο των Μικρών και Μεσαίων Επιχειρήσεων (59,0%). Σταθερά καλύτερες επιδόσεις παρατηρούνται στο χαρτοφυλάκιο των μεγάλων επιχειρήσεων (24,5%) και στα ναυτιλιακά δάνεια (34,8%).

Η κάλυψη από προβλέψεις σε επίπεδο συστήματος έχει μειωθεί οριακά, αγγίζοντας το 48,0% το Σεπτέμβριο του 2017, από 48,3% το Ιούνιο, κυρίως λόγω των εκτεταμένων διαγραφών και πωλήσεων δανείων, τα οποία είχαν υψηλή κάλυψη από προβλέψεις. Εφόσον συμπεριληφθεί στις προβλέψεις και η αξία των εξασφαλίσεων (με ανώτατη αξία το υπόλοιπο του δανείου προ προβλέψεων απομείωσης), η κάλυψη των ΜΕΑ που επιτυγχάνεται είναι σχεδόν πλήρης.

Οι νέοι στόχοι

Στις διαφοροποιήσεις που έχουν γίνει αναφορικά με τους παράγοντες μείωσης των NPEs καταγράφονται:

- Οι τράπεζες σκοπεύουν να επισπεύσουν την πώληση δανείων, κυρίως στο επιχειρηματικό χαρτοφυλάκιο και σε μικρότερο βαθμό στο καταναλωτικό χαρτοφυλάκιο. Συγκεκριμένα, οι τράπεζες στοχεύουν σε επιπλέον πωλήσεις ύψους 4,7 δισ. ευρώ, αγγίζοντας τα 11,6 δισ. ευρώ συνολικές πωλήσεις για την περίοδο Ιουνίου 2017 – Δεκεμβρίου 2019. Μέρος των επιπλέον πωλήσεων (1,4 δισ. ευρώ) έχει ήδη πραγματοποιηθεί κατά το 3ο τρίμηνο του 2017 μέσω τιτλοποίησης και μεταφοράς NPEs από μη συστημική τράπεζα.

- Επιπρόσθετα, οι τράπεζες σκοπεύουν να αυξήσουν τα ποσά των διαγραφών κατά περίπου 1,2 δισ. ευρώ, κυρίως στο χαρτοφυλάκιο λιανικής.

- Παρόλα αυτά, οι τράπεζες πραγματοποίησαν συντηρητικότερες εκτιμήσεις όσον αφορά τις καθαρές εισροές NPEs σε σχέση με την προηγούμενη υποβολή στοιχείων. Η εισροή νέων NPEs για την περίοδο Ιουνίου 2017 – Δεκεμβρίου 2019 αυξάνεται κατά 1,2 δισ. ευρώ, ενώ αντίθετα η αποκατάσταση της τακτικής εξυπηρέτησης δανείων (curing) μειώνεται κατά 2,5 δισ. ευρώ. Οι τράπεζες ενσωμάτωσαν στα μοντέλα τους χειρότερες μακροοικονομικές υποθέσεις σε σύγκριση με την προηγούμενη υποβολή (ρυθμός αύξησης ΑΕΠ, διαθέσιμο εισόδημα), οι οποίες επηρέασαν το ρυθμό εκ νέου αθέτησης (re-default rate), καθώς και τις καθαρές εισροές NPEs. Η χαμηλότερη αποκατάσταση της τακτικής εξυπηρέτησης δανείων σχετίζεται σε ένα βαθμό και με τα υψηλότερα ποσά πωλήσεων και διαγραφών.

- Οι λοιποί παράγοντες μείωσης των NPEs δεν παρουσιάζουν μεταβολή σε σχέση με την προηγούμενη υποβολή. Οι εκποιήσεις καλύψεων παραμένουν κύριος παράγοντας ύψους 10,6 δισ. ευρώ.

Διαβάστε την έκθεση της ΤτΕ στο newmoney.gr

Ακολουθήστε το protothema.gr στο Google News και μάθετε πρώτοι όλες τις ειδήσεις

Δείτε όλες τις τελευταίες Ειδήσεις από την Ελλάδα και τον Κόσμο, τη στιγμή που συμβαίνουν, στο Protothema.gr

Δείτε όλες τις τελευταίες Ειδήσεις από την Ελλάδα και τον Κόσμο, τη στιγμή που συμβαίνουν, στο Protothema.gr

ΡΟΗ ΕΙΔΗΣΕΩΝ

Ειδήσεις

Δημοφιλή

Σχολιασμένα