Όταν οικονομολόγος της Κομισιόν είχε πει στους δημοσιογράφους το 2011 ότι περίμενε η Ελλάδα να αντλήσει ως και 50 δισ ευρώ απ' την πώληση κρατικών περιουσιακών στοιχείων ως το 2015, η αντίδραση στη χώρα ήταν τόσο έντονη που οι επιθεωρητές της τρόικα δεν παρέθεσαν ποτέ ξανά συνέντευξη Τύπου στη χώρα.

Τώρα, με την Ελλάδα να εξέρχεται του τρίτου και τελευταίου προγράμματος διάσωσης, η συζήτηση για την πώληση περιουσιακών στοιχείων δεν αποτελεί πλέον ταμπού, και η χώρα υπόσχεται να ολοκληρώσει όλες τις αποκρατικοποιήσεις που έχουν προταθεί.

Η αριστερή κυβέρνηση του ΣΥΡΙΖΑ, περιβόητη κάποτε για την αντίσταση της στις ιδιωτικοποιήσεις, πλέον ενδιαφέρεται στην «επιτάχυνση της διαδικασίας», όπως λέει ο Γρηγόρης Στεριούλης Πρόεδρος του Enterprise Greece.

Αν και η επιθυμία να προχωρήσουν με την πώληση περιουσιακών στοιχείων είναι ενθαρρυντική, εν τούτοις το ιστορικό της κυβέρνησης μπορεί να δώσει πολλούς λόγους στους επενδυτές λόγους να είναι σκεπτικοί.

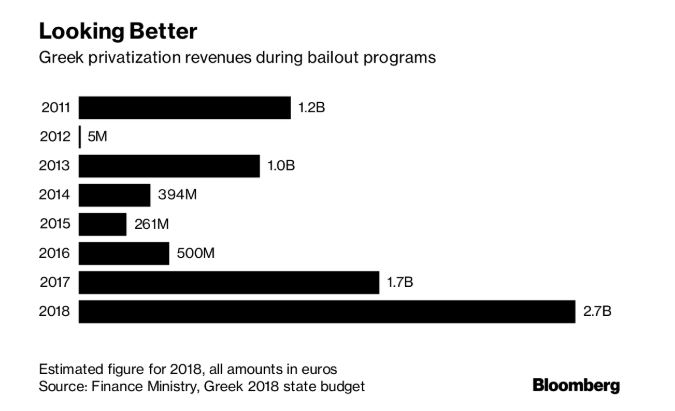

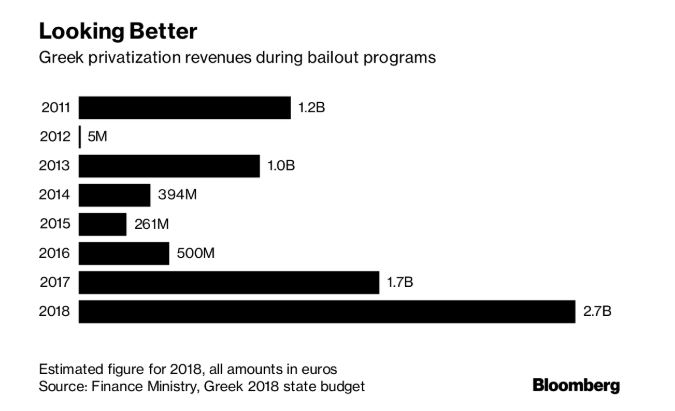

Η Ελλάδα δεν πέτυχε ποτέ τον στόχο των 50 δισ ευρώ σε ιδιωτικοποιήσεις περιουσιακών στοιχείων, καθώς τα έσοδα από συνολικά 38 πωλήσεις μεταξύ 2011 και 2017 έφθασαν μόλις τα 4,7 δισ ευρώ σε μετρητά, ενώ άλλα 7,8 δισ ευρώ δεσμεύθηκαν συνολικά απ' τις προσφορές, όπως δείχνουν τα στοιχεία του υπ. Οικονομικών.

Ακόμη χειρότερα, ορισμένα από τα έργα που εκκρεμούν θεωρούνται "τα πιο δύσκολα." Ωστόσο, με βάση τις μειωμένες πλέον προσδοκίες, η Ελλάδα μπορεί να διεκδικήσει κάποια επιτυχία στις πωλήσεις περιουσιακών στοιχείων φέτος με την κυβέρνηση να στοχεύει στην άντληση 2,7 δισ. ευρώ το 2018 με μερικά μεγάλα projects να δείχνουν ότι είναι πολύ κοντά στην ολοκλήρωση τους.

Ιδιωτικοποιήσεις που ολοκληρώθηκαν πρόσφατα

Ιδιωτικοποιήσεις που ολοκληρώθηκαν πρόσφαταΔΕΣΦΑ: Η Ελλάδα στις 20 Ιουλίου συμφώνησε να πουλήσει το 66% του Διαχειριστή Φυσικού Αερίου της χώρας στις Snam SpA, Enagas International SLU και Fluxys SA προς 535 εκατ. ευρώ. Η χώρα είχε αποφασίσει να προχωρήσει με ένα νέο διαγωνισμό για το ΔΕΣΦΑ το Μάρτιο του 2017 αφού ο προηγούμενος, που έβγαλε προτιμητέο επενδυτή τη Socar απ' το Αζερμπαϊτζάν τερματίστηκε.

Επίσης η Ελλάδα στις 23 Μαρτίου μετέφερε το 67% του ΟΛΠ σε μία κοινοπραξία των Deutsche Invest Equity Partners GmbH, Belterra Investment Ltd και Terminal Link SAS, βάζοντας στην τσέπη 231,9 εκατ. ευρώ. Η συνολική αξία της συμφωνίας φθάνει το 1,1 δισ ευρώ συμπεριλαμβανομένων πρόσθετων επενδύσεων 180 εκατ. ευρώ για τα επόμενα επτά χρόνια

ΟΤΕ: Η Deutsche Telekom ολοκλήρωσε τον περασμένο Μάιο την εξαγορά του 5% του Οργανισμού καταβάλλοντας 284,1 εκατ. ευρώ.

Αποκρατικοποιήσεις «κλειδιά» που είναι σε εξέλιξηΗ κυβέρνηση προβλέπει για φέτος έσοδα 2,74 δισ ευρώ απ' τις πωλήσεις περιουσιακών στοιχείων που περιλαμβάνουν:

ΕΛΠΕ: Η Ελλάδα έχει ορίσει ως προτιμητέο επενδυτή τις Glencore Energy U.K. Ltd και Vitol Holding BV για την εξαγορά του 50,1% της μεγαλύτερης εταιρείας διύλισης της χώρας. Η χώρα εκτιμάται ότι θα αντλήσει 500 εκατ. ευρώ με στόχο να ολοκληρωθεί η διαδικασία ως το τέλος της χρονιάς

ΔΕΠΑ: Έπειτα από το αρχικό σχέδιο για την πώληση του 65% του προμηθευτή φυσικού αερίου της χώρας, η Ελλάδα τελικά συμφώνησε με τους πιστωτές για το διαχωρισμό της εταιρείας όπως ανακοίνωσε ο υπ. Ενέργειας Γ. Σταθάκης στις 5 Ιουνίου: Η ΔΕΠΑ Υποδομών θα ελέγχει το δίκτυο φυσικού αερίου και τα διεθνή projects, συμπεριλαμβανόμενων μεγάλων επενδύσεων στους αγωγούς, και θα παραμείνει υπό τον έλεγχο του Δημοσίου. Το δεύτερο εταιρικό σχήμα θα αποτελέσει το εμπορικό κομμάτι της ΔΕΠΑ, στο οποίο το Δημόσιο θα διατηρήσει ποσοστό 15%. Η διαδικασία του διαχωρισμού θα ξεκινήσει το Σεπτέμβριο με τον προγραμματισμό να προβλέπει ολοκλήρωση στο α' τρίμηνο του 2019.

ΔΕΗ: Η Ελλάδα συμφώνησε με τους δανειστές ότι η εταιρεία που έχει δεσπόζουσα θέση στην αγορά ηλεκτρικής ενέργειας θα πουλήσει μονάδες που αντιστοιχούν στο 40% της δυναμικότητας σε λιγνίτη. Η εταιρεία είχε ανακοινώσει στις 6 Ιουλίου ότι έξι επενδυτές, μεταξύ των οποίων μία κοινοπραξία της Beijing Guohua Elec. Power Co. και της ελληνικής Damco Energy SA, έχουν προκριθεί για να καταθέσουν δεσμευτικές προσφορές.

Ελληνικό: Μία κοινοπραξία της οποία ηγείται η Lamda Development SA εξαγόρασε το 2014 προς 915 εκατ. ευρώ το δικαίωμα να μετατρέψει την περιοχή του πρώην αεροδρομίου της Αθήνας και το οποίο έχει το διπλάσιο μέγεθος απ' το Central Park της Ν. Υόρκης, σε ένα πολυτελές παραλιακό θέρετρο. Η συνολική επένδυση εκτιμάται ότι θα φθάσει τα 8 δισ ευρώ. Μία τελική συμφωνία υπεγράφη τον Ιούλιο του 2016. Η κατασκευή του project που καθυστερεί για μεγάλο χρονικό διάστημα θα ξεκινήσει μόλις ολοκληρωθεί διαγωνισμός για τη φιλοξενία Καζίνο στην περιοχή.

Πηγή: newmoney.gr